自分にあったiDeCo(イデコ)を探せ!!元証券マンが自分のために本気で比較検討してみた

こんにちは。マークjrです。

iDeCo(「イデコ」と読みます)投資は投資初心者の人にもおすすめできる老後資金の形成方法だと思います。駅の広告などが結構あったりするので、気になっていた方も多いのではないでしょうか。

iDeCoはもちろんデメリットもありますが、会社員時代の税金対策、老後資金の貯蓄に非常に有効です。

私自身も最近iDeCoを再開しました。すっかり存在を忘れていて、コロナ後の上昇局面に乗り遅れてしまったのがもったいと思いながら、2020年12月末時点で約150万円の元本で老後資金2,000万円の確保を目指してみようと試みています。

で、せっかく再始動したのですが、色々改めて調べているうちに自分が使っているiDeCoの運用が果たして適切なのかどうかが怪しくなってきたので、自分のためというのも含めて改めて真剣に検証してみました。そして、2017年に制度変更があったこともあり、案の定、変えた方が良いこともわかりました。(なので2017年以前から確定拠出年金をやっている人は必見です)

調べてみると、のべ80以上もの金融機関がiDeCoに参入(2021年6月22日現在。コース毎にカウント)していることがわかり、比較検討がめんどくさいことになりました。なので今回は、お忙しいみなさまができるだけ短時間に最適なiDeCoにたどり着くような内容をお届けしていきます。

なお、そもそもiDeCoって何?という方向けに書いた記事もあるので、こちらを先に読んで頂くとこの後の話がスムーズに読めると思います。(できるだけわかりやすいように書いたつもりです)

比較検討で行った5つのステップ

iDeCoを検討する際は次の5つのステップで比較検討していくと見つけやすいと思います。

- 運用中に発生する手数料

- 投資信託の本数

- 投資信託のラインナップ

- 投資信託の個性でチョイス

- みなさんの好み

投資信託の運用内容(何に投資をしているのか)を細かく比較することもありですが、かなり手間がかかりますし、iDeCoは最短でも60歳まで行う超長期投資ですので、将来市況が変化ししてみなさんの考える運用方針が変わることも想定すると、最初からそこまでこだわる必要はないと思います。よって、導入段階ではこの5つのステップを順に行っていけばよいかと思います。

なお、比較対象のiDeCoはこちらから抜粋しました。そして最後で私が勝手に評価した一覧もお届けします。

ではでは、5つのステップを順番に見ていきます!いざ、開始!

1.運用中に発生する毎月の手数料

一番差別化しやすく、ふるいにかけやすいところです。

運用期間中に発生する毎月の手数料には次の3種類あります。

- 運用関連運営管理機関の手数料・・・任意の金額/月

- 事務委託先金融機関の手数料・・・66円/月

- 国民年金基金連合会の手数料・・・105円/月(残高があるだけで毎月発生)

このうち、2番と3番はどの会社でも共通ですので、最低171円/月は発生しますが、1番は会社の任意ですのでこの部分で差が出ますし、iDeCoに対する各社の力の入れ具合を垣間見ることができます。

端的に言えば、iDeCoに積極的な会社はこの1番の手数料が0円なんです。もともとBtoCビジネスが得意なネット証券やメガバンクなどが手数料0円でやっています。

よって、各社の毎月の手数料の総額は毎月171円~629円となりますが、運用期間全体でどれくらいの差が出るかというと、大卒新人(23歳)から60歳まで毎月掛け金を払い続けた場合、

・37年間 × 12ヶ月 = 444ヶ月

・629円(最高値) - 171円(最安値) = 458円/月の差

通算で444ヶ月 × 458円 = 20万3,352円の差が生まれることとなります。海外旅行に行けてしまう。。。

なお、この毎月発生する458円の差は複利計算で運用益に影響があるので試算してみましたが、年利3%を12ヶ月で割って444ヶ月間複利運用した結果、以下の様な結果になりました。

年利3%ですと37年間で約37万円の差となりますが、年利が上がるとこの差は二次関数的に増えていき、6%なら約75万円、10%だと約215万円の差になります。海外旅行10回分の差は大きいですね。

60歳以降でiDeCoは受け取りを始めることができますが、この時の手数料はどこも一律(440円/回)です。また、iDeCo開始時の手数料も2,829円で一律です。他社からの移管に関しては4,400円が必要なところと無料のところで分かれていますが、この後にお伝えする投資信託のラインナップの方が重要なので移管手数料は気にするほどではないと思います。

ということで、このポイントでは私は最安値だけに絞ってみたところ、80以上あった金融機関(コース)から15くらいに絞れました。

2.投資信託の本数

最初のふるいとして使ったのが、取り扱い投資信託の本数です。

iDeCoはその会社が用意しているiDeCo専用の投資信託(ファンド)しか購入することができません。新興国の株に投資する投資信託を買いたいと思っても、そのiDeCoの会社が用意していなければ買うことはできませんので、将来投資方針の変更をする可能性を考慮すると、用意されている投資信託の本数は多い方が良いということが言えます。

ラインナップは各社見直しがされる可能性がありますが、欲しい投資信託が用意されるとは限りませんので、現時点で数多く用意してくれている会社を選ぶ方がベターと言えます。選択肢は多いに越したことはありません。

さて、選択する本数の目安ですが、個人的には20本以上をオススメします。

その理由は、次のステップで説明します。なお、これは2こしか絞れなくて残り13になりました。

3.投資信託のラインナップ

ここからは各人の好みによってソート結果が変わってくるところです。

iDeCoで用意されている投資信託は以下の様な種類と特徴があります。冒頭にもご紹介したこちらのサイトは種類毎の商品数がわかるのでソートに便利でしたので、このサイトを使ってエクセル集計で商品数だけに着目してソートしていきます。

- 元本確保型・・・定期預金、保険商品

- 日本株式

- 日本債券

- 外国株式(先進国)

- 外国株式(新興国)

- 外国債券(先進国)

- 外国債券(新興国)

- ハイイールド債・・・利率は高いけどリスクも高い債券

- 複合投資・・・運用会社にお任せ

- REIT・・・国内外の不動産

- その他・・・金など

私はガッツリスイッチングしようと思ってますので、株式重視で選びたいと思います。

複合投資とは何か

複合投資とは、運用会社に投資を一任(お任せ)する商品のことです。手数料が高いですが、基本的に色々な投資先に分散投資を行い、大敗もしないけど大勝もしない運用を目指します。低中高の各リスクリターン毎やターゲットイヤータイプの商品が用意されているようです。

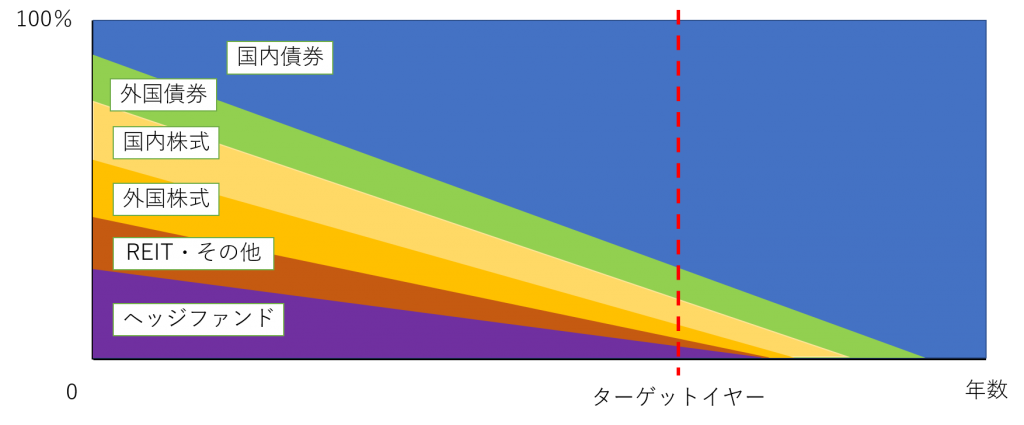

ターゲットイヤータイプは年数が進むにつれて国内債券の比率が大きくなってきます。これは、資産評価額が大きくなってから株式に多めに配分して失敗してしまうと大きな損失になってしまうので、これを防ぐために債権比率を大きくしていくとされています。こんなイメージです。

ですので、現在表示されている利益率が将来も期待できるわけではありません。また、ファンド設定日が古く、ターゲットイヤーが近い商品は今後安定運用に切り替わっていくため、資産を増やすことは期待できないので注意が必要です。このタイプで長期的にそれなりの運用益を狙うのであれば設定日が新しく、ターゲットイヤーが遠い商品を選びましょう。

調べてみると、どこの会社でも複合投資は用意されていますが、逆に複合投資と元本確保型しか用意していない会社も散見されます。前述したように、商品は多い方が良いという観点からも複合投資しかない会社は選択肢からは外してもよいと思います。仮に今はめんどくさくて複合投資が良くても、10年後は運用する気満々になってるかもしれませんので、それなら最初から選択肢を増やしておくことに損はないですよね。移管手続きには1~2ヶ月を要することがあり、投資チャンスを逃すことにもつながります。

ちなみに、複合投資タイプも運用のプロに任せたからといって、損失が出ないわけではないので悪しからず。

元本確保型は一つあればよい

iDeCoにはベアファンドの様な下落相場で儲かる投資信託はありませんので、そのような時は一旦投資信託を売却して元本確保型の商品を買うことになります。いわゆるニュートラルポジションです。元本確保型には定期預金と保険商品の2種類ありますが、どちらも原則元本確保がされていますし、いつでも解約して投資信託の運用に切り替える(スイッチング)することも無料ないしわずかな手数料で可能ですので、何でも良いと思います。毎日切り替えるわけでもないですしね。

ちなみに、会社によっては元本確保型の損害保険となっており、死亡時には掛金に上乗せして返してくれる保険もあるようです。これはある意味すごいかもwユーザーがいつでも解約できるから運用が安定しないと思うのだが、ファンドオブファンドにして巨大な保険のファンドに投資してしまえば解決か?保険ってことは相続時の非課税枠も使えるのかな?それなら神過ぎる・・・あ、つい癖で変なところが気になってしまいますw

各種類偏りなく採用しているか

この部分は意外と重要かもしれません。仮に日本株の投資信託ばかりだと、日本株だけ低迷した時に運用手段を失うことになってしまいます。なので、日本株、外国株、債券をまんべんなく採用している会社の方が良いと言えます。先程からの繰り返しですが、投資において選択肢はある程度多い方が良いです。なお、ハイイールド債、REIT、その他(金)はなくてもそこまで困らないのでこの辺はお好みです。

さて、ここからが前のステップでお話した「投資信託20本以上を用意している会社がオススメ」の理由に関わるところです。

例えば投資信託を20本用意している会社ですと、一例としてこんな配分になります。

- 元本確保型:2本

- 日本株式:3~4本

- 日本債券:2本

- 外国株式(先進国):3~4本

- 外国株式(新興国):1~2本

- 外国債券(先進国):1本

- 外国債券(新興国):1本

- 複合資産:5本程度

- ハイイールド債、REIT、その他:0~1本

ほとんどの会社で、株式系の投資信託にはアクティブ運用の投資信託とパッシブ運用の投資信託がそれぞれ1本は必須アイテムの様に用意されていますが、それでも1~2本は会社が自由に投資信託を決めることができます。なので例えばアメリカ株だけの投資信託や、日本の新興市場系の株などの投資信託をラインナップに組み込むことが可能です。

これが20本未満だと、ラインナップを偏らせる必要が出てきますので、運用したくてもできない分野が出てくる可能性があります。

また、20本以上用意している会社はiDeCoに積極的な会社と言えるので、顧客満足度の為に将来的なラインナップの改編が行われる可能性が高いと思っています。昔「BRICS」が流行ったように、将来アフリカ株式ファンド的なものもできた際にはラインナップに加えてくれるかもしれません。その時になったら会社を変えればよいと思っていてもいざやるとなるとなかなか腰が重いものですので、現時点のベストな選択をすることが大切かと思います。

この様な理由から、私は投資信託20本以上で満遍なくカバーしている会社を選択するのが良いと思っています。

まぁ20本以上もあればどの会社も満遍なくラインナップがあるので、これも1絞ることはできなかったので、結局ここからは各社の商品を比較していくことにしました。ラストスパートです。

4.投資信託の個性でチョイス

いよいよ最終段階です。ここからは完全に各人の好みでチョイスします。度々ご紹介しているサイトで会社名をクリックすると商品名一覧が見れるので全部ググって・・・ってこの方法はメチャクチャ時間がかかります。

そこで、商品名から投資信託を選ぶことをやっていきます。

投資信託の「個性」は商品名に表れます。なので商品名からその投資信託がどういった運用を行っているのかという「個性」を判断することが可能です。そうは言っても、普段投資とは無縁の方にはチンプンカンプンだと思いますので、ここでどうやって商品名から「個性」を判断するのかお伝えします。

多くの投資信託は、「(運用会社名)(特徴)ファンド」という構成になっています。例えば、「フィデリティ・日本成長株・ファンド」なら、「フィデリティが運用している日本の成長性のある株に投資するファンド」という個性になります。

なお、商品名に「DC」を含むものが多いことに気付くと思いますが、これは「確定拠出年金用商品」という意味ですので無視してください。

パッシブ運用とアクティブ運用

直訳すると「消極的運用」と「積極的運用」ですね。紹介したサイトにパッシブがアクティブか書いてあるのでこれは直ぐに判断可能です。

パッシブ運用はあるインデックスを指標(ベンチマーク)として値動きが一致するように運用していきます。一方、アクティブ運用はベンチマークよりも良い成績を目指します。アクティブ運用の方がハイリスクハイリターンなので、相場下落時にはベンチマーク以上に下落する可能性があります。また、運用会社に払う信託報酬はパッシブ運用の方が安く、国内株式であれば0.1~0.2%程度、アクティブ運用なら0.5~2%といったところです。

一部とんでもなく好調なアクティブの投資信託もあるようですが、ほとんどのアクティブがパッシブと同じくらいの成績なので、これも絞り込みにはあまり使えませんでした。

ベンチマークタイプかオリジナルタイプか

この二つは私が今勝手に命名したのですが、ベンチマークタイプとは日経平均などのインデックスをベンチマークとするタイプのことで、オリジナルタイプは運用会社が独自のポートフォリオを組んでいるタイプのことです。

商品名に「225(日経平均)」、「S&P500」、「ダウ」などの株式指標や、「インデックス」と書いてあるものはベンチマークタイプで確定です。指標に沿ってポートフォリオが組まれていますので、日経平均に投資したい人などにおすすめです。

一方、「高配当」や「厳選」といったネーミングや、「ひふみ年金」、「さわかみ投信」は運用会社独自のポートフォリオで運用されており、ファンドマネージャーの腕に完全に依拠している投資信託です。優秀なファンドマネージャーに運用を任せたいという方はこちらがおすすめです。

先程の「フィデリティ・日本成長株・ファンド」はオリジナルタイプですね。

なお、ブラジルや中国など新興国の国名の入った投資信託はその国の株式市場のインデックスをベンチマークとしているものが多いです。

また、株式市場が存在しないはずの「全世界」や「欧州」、「エマージング」といったネーミングの投資信託がオリジナルタイプかというと、そうでもありません。これは、モルガンスタンレーやゴールドマン、野村、みずほなどの大手が作成したインデックスをベンチマークとして投資をしていくタイプです(パッシブ、アクティブ両方あります)。MHAMならみずほ、MSCIならモルガンスタンレー、NOMURAは野村です。時価総額や流動性、分散性を勘案してインデックスに採用されています。

これくらいば、大体どんな商品かはイメージできるようになると思います。知らなくてももちろん投資はできますが、なんとなく選ぶと、勝ってるはずなのに負けてる理由がわからなかったりします。私も親の保険運用のアドバイスをした際に、「MSCI-KOKUSAIインデックス」が値上がりすれば早期償還する保険にしましたが、このインデックスの意味がわからずに話を進めてしまいました。結果、2020年夏以降の値上がりで早期償還しているかと思いきや、未だに償還していませんでした。このインデックスは世界23ヶ国の株式指標を参考にしているので、米国株だけ値上がりしても意味がないみたいです。多分19年頃に始めたはずなので、そろそろ償還してるかもですね。

「たわら」って何じゃ!?ノーロードとか書いてあるけど

「たわらノーロード〇〇」といった商品が散見されたのではないでしょうか。

「たわらノーロード」シリーズといって、同一ジャンルの他の商品よりも信託報酬が低くなっています。近年できたシリーズなので、私も新規参入のファンドかと思ったのですが、実はみずほFGと第一生命が出資しているアセットマネジメントONEが運営していました。運用コストを極限まで切り詰めた結果、0.1%程度の信託報酬率まで下げられている、何ともありがたいシリーズです。低コストのため、必然的にベンチマークタイプとなります。みずほ系列、またはみずほと仲良しのイオン銀行、なぜか楽天証券などで採用されています。

信託報酬は運用の手間で決まる

信託報酬とは、投資信託を運用する会社払う運用期間中の報酬です。毎日公表される基準価格(株価みたいなもの)はこの信託報酬を引いた後の価格ですので、払っている実感はわかりにくいかもしれません。時折、投資信託は信託報酬を比較して決めましょうということを耳にしますが、正直あまり気にしない方が良いと思います。

パッシブ運用はあまり運用会社の手間がかからない(ベンチマークと同じ分量の株を買えばよいだけ)ので、信託報酬は安く済み、逆に運用会社の担当者はどの株をどれだけ買うかを悩む必要はありませんし、日本株なので為替手数料も不要です。必要なのは株を買うのに必要な手数料だけなので、費用が少なくて済み、結果として信託報酬も少なくて済みます。逆にアクティブ運用は儲かりそうな株を探す手間が発生するので、信託報酬は高くなります。

パッシブなら0.1~0.5%程度、アクティブなら1%前後ですね。

商品によって多少差はありますが、同じ分類なら0.1~0.5%程度の差なので、信託報酬の安い商品を多く扱う会社で選ぶよりかは商品の多様性や自分にあったラインナップを選んだ方がよっぽど運用が上手くいくと思います。

これで5つに絞れた

さて、ここまで長々と商品の見方をお伝えしてきましたが、私はS&P500のパッシブは欲しいと思っていたので、これを扱っているマネックス証券、松井証券、楽天証券、SBI証券、ソニー銀行の5つに絞りました。新興国に個別に投資できる大和証券や国内株式を推しまくってる野村證券など、各社オリジナリティを出していますので、みなさんの投資スタイルに合わせて選ぶとよいと思います。

なお、今まで使っていたりそなも旧制度からの移管は簡単そうでしたし、手数料も安く、ラインナップも多かったのですが、残念ながら米国株がなかったので落選しました。

5.あとはみなさんの好みです

ということで長々と検討をしてきましたが、ここまでのiDeCoの選び方をまとめると、

- 手数料は複利でそれなりに差が出るので、できれば安いところを選ぶ。

- 投資信託のラインナップは20本以上。

- 将来の市況の変化を考えてバランスの良いラインナップのところを選ぶ。

- 投資信託の個性を把握して自分の投資スタイルに投資信託を扱っているところを選ぶ。

といった感じです。この流れでiDeCoの預け先を検討した結果、私は5社まで絞ったところでしたね。

最後の比較事項は、「みなさんの好み」です。

iDeCoは、実は手数料と投資信託のラインナップ以外で差別化するポイントがありません。iDeCoでは楽天ポイントやTポイントはもらえないそうです。ちゃんと問合せして確認済みです(2021年6月24日時点。確認してないけどイオンももらえないと思います)。もちろんですが、節税効果もどこでも一緒です。

日頃使っているから、嫌な記憶があるから、友人が使っているから、安心できるから等々、何でも良いと思います。私はIPO投資を通じて感じたユーザビリティを参考にし、最終的にマネックス証券かSBIで迷いましたが、いつかIPO当ててくれそうな予感のするSBI証券にすることにしました。

あ、一つ差別化できるとしたら、サポートデスクの対応力くらいでしょうか。初心者の方は掛金の設定や商品購入方法などでわからないことも出てくると思います。その時になかなか電話がつながらないとか、メールの返信が遅いと何かとストレスになると思いますし、購入のタイミングが遅れた結果、翌日大きく値上がりしたら、なんとなく損した気分になります。資料請求はオンラインでもできますが、対応力確認のために一度電話をしてみるのも良いかもしれません。

ちなみにポイント制度の確認をした楽天証券とSBI証券、それから以前使っていたりそな銀行の対応は良かったと思います。

すっごく長くなって申し訳ないです。ガッツリ調べながら書いたので、私も丸3日分くらい時間を使いましたw

ですがこれでiDeCoの預け先の迷いはなくなると思いますので、老後資金の構築を是非やってみてください。気が向いたら全社の比較表つくろうかな。

ではまた!

-

前の記事

MT4の挙動が重い・・・意図しないエントリーも・・・【素人による素人のための素人のMT4講座シリーズ】 2021.06.03

-

次の記事

iDeCoの運用報告Ver.2 2021.08.16

コメントを書く